“你在那个公司任职,基本都会当这些(法人代表等)。”毛崴公司的前员工说,毛崴就曾让他做过一家公司的法定代表人。

多个独立信源告诉第一财经记者,“杭州30亿量化私募跑路”事件的幕后主角毛崴已经被抓。“是被上海警方带走的。”一位知情人士称。

眼下,巨额投资难以收回,“肇事”的私募基金也难觅踪迹,是众多“踩雷”投资人正面临的处境。

自2023年11月证监会发布“对杭州瑜瑶、深圳汇盛等私募机构立案调查”的通报以来,投资人一直在密切关注事件进展。近期“踩雷”的上市公司陆续开始公告资金收回情况,从结果来看资金追索并不乐观。

据英洛华(000795.SZ)披露,其子公司通过国通信托购买了1.2亿元理财产品,截至1月19日英洛华收回的资金只有436万元。面临相同困境的,还有郑煤机(601717.SH,00564.HK)、横店东磁(002056.SZ)等多家企业。。

英洛华投资的私募基金,管理人正是杭州瑜瑶私募基金管理有限公司(下称“杭州瑜瑶”)。2023年11月,杭州瑜瑶、深圳汇盛私募基金管理有限公司(下称“深圳汇盛”)两家私募,接连发生违约,引发震动私募全行业的“杭州30亿量化私募跑路”事件。

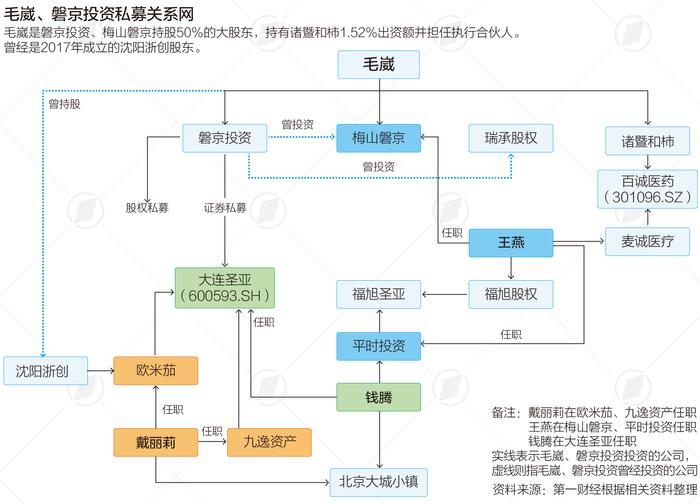

据第一财经此前报道,有知情人士透露,上述两家私募机构的实际操盘人,均是磐京股权基金投资管理(上海)有限公司(下称“磐京投资”)实际控制人毛崴。

毛崴是谁?磐京投资是如何让众多大型机构、上市公司集体“踩雷”的?伴随第一财经记者调查的深入,毛崴的隐秘持股网络以及背后复杂的资金运作模式也逐渐浮出水面。

上市公司追回资金有限

英洛华1月19日公告称,全资子公司联宜电机有限公司购买的国通信托•天瑜四号单一资金信托,已累计收回436.9万元。由于产品已经到期,剩余资金收回具有不确定性,存在本息不能全部兑付的风险。

根据英洛华此前披露,2023年1月,联宜电机以1.2亿元自有资金,认购了天瑜四号信托,资金投向杭州瑜瑶的瑜瑶私享5号基金,投资期限12个月,预期年化收益率为5.35%。今年1月17日,产品已经正式到期。

据第一财经此前报道,因幕后操盘人毛崴被抓,引发了杭州瑜瑶、深圳汇盛连环违约。事件发酵数天后,英洛华、郑煤机、横店东磁先后披露,投向两家私募的产品无法兑付。目前,英洛华已经收回的资金,与当时相比并未增加。

郑煤机11月19日曾发布公告称,所认购的三只信托理财产品“外贸信托-华软新动力精选单一资金信托”1号至3号存在无法按期兑付、无法全额兑付的风险。上述三只产品认购金额合计3亿元,目前仅收回不到3000万元。公司已向公安机关报案。此后未披露更多进展。

“事情发生后,我们做了非常多的努力,到公安机关报案、向有关部门寻求帮助。”郑煤机证券事务部门人士说,此次事件投资人中,该公司收回资金最多。

英洛华证券事务部门工作人员称“相关情况以公告为准,后续进展请关注公告”。横店东磁证券事务部门人士则称,公司在持续推进处理此事,但具体情况不方便多说”,如果需要披露,后续将会及时公告。

何以踪迹全无

近日,第一财经记者拨打毛崴及磐京投资多名人员电话,均未能取得联系,毛崴曾用过的手机也已关机。

一位曾在毛崴公司任职的员工告诉记者,据他了解,这些人“都已经被抓走了”。他已经离职多年,事情发生后,有投资人找上门,他选择主动报警,配合警方做了一些调查。

另据一位接近公安系统的知情人士透露,毛崴已被上海警方带走。

如今,磐京投资已经难觅踪迹。甚至连办公地也难以找到。“跑路”事件发生后,有知情人士告诉第一财经记者,毛崴、磐京投资的“大本营”和主要活动区域,确实是在杭州。

根据中基协信息,磐京投资注册地在上海市嘉定区金沙江西路1555弄390号3层323室,办公地为杭州市上城区大资福庙前128号。

第一财经记者近期前往探访,发现该地址坐落着一座白墙黑瓦的小院,正门侧面的墙上,写着“南星红色风情街”几个红色大字。记者敲门后等待许久,也未见院内有人回应。

知情人士张华(化名)接受第一财经记者采访时透露,毛崴及磐京投资长期以高额收益吸收资金运作“资金盘”。杭州瑜瑶、深圳汇盛的“产品”,都存在优先劣后的结构设计、大比例加杠杆的情况,毛崴及磐京投资运作资金盘的“前台”,就是众多私募机构。

“资金盘”隐现

“毛崴一直都在玩资金盘,主体是磐京投资。”据王伟介绍,磐京投资本身只是个“壳”。

“用你的本金支付收益,哪怕按50%付息,也还有50%的本金在他们手上。”张华告诉记者,与其相熟的人士曾身涉其中,他自己也曾到杭州协助其处理后续。

另有知情人士告诉记者,“跑路”事件爆发前一个月左右,相关私募机构还在对外放出募资信息。当时,市场上已经开始流传磐京投资从事“资金盘”生意。

资本市场所称“资金盘”,一般是指以股票投资的名义,通过宣传虚假业绩、劣后托底、高额收益等方式,借助私募基金的形式对外吸收资金,但资金的实际流向、用途并不透明。

证监会2023年11月24日曾发布“对杭州瑜瑶、深圳汇盛等私募机构立案调查”的通报就曾指出,“初步判断,相关人员控制杭州瑜瑶、深圳汇盛等多家机构,多层嵌套投资,存在虚假宣传、报送虚假信息、违规信披等情形,还可能涉嫌违法犯罪行为”。

磐京投资运作“资金盘”的公开痕迹甚少。但杭州瑜瑶、深圳汇盛利用信托通道,搭建优先劣后结构,放大资金杠杆,已得到多方证实。

公开信息显示,2022年6月,杭州瑜瑶名下的战鼓五号私募基金,因在2021年7月至2022年3月期间,存在总资产占净资产的比例超过200%的情形,公司及时任法定代表人何国清、基金经理杨泽斌,均被浙江证监局出具监管函。

相同的手法,也用在了郑煤机、横店东磁、英洛华等公司身上。

根据披露,郑煤机认购外贸信托发行的三只产品,由华软新动力担任投顾,并按照华软新动力的建议,将资金投向了深圳汇盛的对冲4号私募基金。

横店东磁、英洛华披露的情况更为具体。横店东磁认购国通信托发行的盈瑜1号的3亿元资金,被用于投资杭州瑜瑶的瑜瑶私享5号私募基金。杭州瑜瑶的实控人,在信托计划成立时,预先打入7500万元劣后资金,为产品提供信用增级。

英洛华也在公告中称,天瑜4号成立时,杭州瑜瑶的实控人,预先打入3000万元劣后资金,为产品进行信用增级。

提供劣后资金、保证金,进行信用增级或担保,是早前股市配资、加杠杆的常见做法。作为安全屏障,发生风险时,保证金、劣后资金需先行承担损失。

而横店东磁、英洛华的相关公告,也体现了这一点。两家公司均称,杭州瑜瑶实际控制人提供的劣后资金,作为支持资金计入信托财产,但不计入信托份额。当触及预警线或止损线时,不能及时足额提供支持资金,损失由信托财产承担。未在规定时间提供支持资金或支持资金不足,委托人有权指令受托人赎回部分或全部信托份额。

磐京投资早前公开宣称的与一些金融机构进行业务合作的真实性,也存在很大疑问。

一则招聘信息显示,2017年4月,磐京投资前往大连的某知名高校招聘。在招聘推介资料中,磐京基金自称投研团队为某区域券商。第一财经向券商核实此事,对方称该信息“纯属子虚乌有”,公司和磐京投资没有任何关系,相关表述涉及侵权,已进行投诉举报。

类似情况并非单例。被磐京投资列为战略伙伴之一的另一家金融机构也称,对该情况毫不知情,公司和磐京投资并无任何合作。

此外,操盘能力强、产品收益出色等形象,也是磐京投资及相关私募此次事发前的标签之一。

公开信息显示,2018年,磐京基金及其管理的部分产品,还获得券商和基金行业的多策略绩优管理人、最佳风控混合策略奖等多个奖项。2022年10月底颁奖的某媒体一场私募操盘比赛中,杭州瑜瑶管理的产品也获得了第二名。更早前的2017年3月,深圳前海欧米茄资产管理有限公司(下称“欧米茄”)也在一项私募比赛中获得混合策略第二名。一年后,毛崴控制的一家公司,成为欧米茄股东之一。

更为重要的是,此次跑路事件的主角之一杭州瑜瑶,早就出现了经营异常。中基协网站信息显示,2022年8月22日,杭州瑜瑶就被列入经营异常名单。而在2023年12月25日,深圳汇盛也被列入经营异常名单。

出现经营异常之后,杭州瑜瑶仍在发行产品。根据披露,横店东磁、英洛华认购信托产品的资金,都投向了杭州瑜瑶的瑜瑶私享5号,投资生效时间分别是2022年11月24日、2023年1月17日。此时,杭州瑜瑶已被列入经营异常名单达数月之久。

庞大私募迷宫

“资金盘一般都是用私募做‘前台’,他(毛崴)是幕后老板。”张华对第一财经记者表示。

这在证监会此前的通报中也得到印证。证监会曾称,“相关人员控制了杭州瑜瑶、深圳汇盛等多家机构”。

据第一财经调查,毛崴先后直接出资、任职的公司,一共接近20家,但大多数都已注销,仍然存续的以磐京投资最为重要。从2018年开始,磐京投资陆续买入大连圣亚(600593.SH),并成为第二大股东。2020年6月,毛崴被选举为大连圣亚副董事长,后来又担任总经理。过程中,毛崴等人与大连圣亚原管理层爆发了激烈冲突。

磐京投资名下成立了11家股权合伙企业,除两家已注销,存续的九家注册地都位于宁波梅山保税港区域内,该公司大多以普通合伙人的身份出资1%。据第一财经此前报道,磐京投资已于2022年9月被协会注销。当时,该公司仍有6只产品未在系统提交清算。

磐京投资备案的证券基金也不少。中基协信息显示,自成立以来,磐京投资一共备案了26只基金,其中24只为证券基金。

毛崴直接出资的企业主体,除了磐京投资,目前存续的还有五家,包括宁波梅山保税港区磐京(下称“梅山磐京”)、诸暨和柿等五家投资、股权、管理咨询类合伙企业。

还有一些私募、投资公司,现在虽与毛崴、磐京投资脱离了联系,但在成立初期的股东中,却出现了两者的痕迹。经由这些公司,毛崴还曾成为一些私募机构的间接股东。

沈阳浙创投资管理有限公司(下称“沈阳浙创”)就是如此。

资料显示,沈阳浙创成立于2017年,毛崴是股东之一。次年5月,该公司投资人变更,原股东毛崴、韩淑琴退出,张海鸥、孙美玲成为新股东。毛崴担任的执行董事,也由张海鸥取代。目前,张海鸥仍持有该公司90%股权。

一个月后,沈阳浙创入股欧米茄,持股比例10%。经过后续数次股权变动,沈阳浙创成为欧米茄二股东,持股比例也上升至40%。目前,这一持股比例未变。

天眼查信息显示,欧米茄成立于2015年,注册资金1000万元,原股东为蒋伟、陈靖,初始持股比例为95%、5%,并在该公司分别担任投资、IT总监职务。2018年四季度,欧米茄以1.74%的持股比例,成为大连圣亚第八大股东。

沈阳浙创的大股东张海鸥,与毛崴有多次合作。资料显示,2018年5月,张海鸥接替毛崴,担任沈阳首元投资有限公司法定代表人、执行董事兼经理等职,直到2020年4月。同一时间,毛崴也从投资人中退出。

除了直接、间接持股的公司,毛崴、磐京投资的关联人员,也参与设立了大量股权、证券类私募。

根据大连圣亚披露,2020年10月,经公司时任总经理毛崴提名,该公司聘请钱腾担任该公司副总经理。此时,毛崴等人刚刚在激烈争斗中,实际取得了大连圣亚的控制权。任职约8个月后,钱腾从大连圣亚辞职。

早在2018年,钱腾就与磐京投资存在往来。2017年7月,磐京投资、大连圣亚等发起成立大连圣亚福旭投资合伙企业(下称“圣亚福旭”)。翌年8月,一家名为浙江平时投资管理有限公司(下称“平时投资”)的企业,也出现在圣亚福旭的合伙人名单中,且出资额达到51.65%。

平时投资正是钱腾名下企业。根据大连圣亚披露,平时投资由钱腾在2018年创立。2019年5月,钱腾接任了平时投资法定代表人、董事、总经理、财务负责人等职务。此前,这些职务由王燕担任。

王燕原本是平时投资的股东。她持股85%的浙江福旭股权投资基金管理有限公司(下称“福旭股权”),与平时投资在相同的时间,成为圣亚福旭合伙人,并担任执行合伙人。

王燕的另一个身份,是磐京系公司高管。磐京投资公众号2017年的一则消息称,当年8月20日,王燕作为该公司代表,受邀参加了在沈阳举办的某国际飞行大会。王燕当时的身份,是该公司总经理。

包括福旭股权在内,王燕名下的企业,共计达到19家,业务范围以投资、管理咨询为主,其中部分企业又对外投资股权合伙企业。她出资、任职的部分公司,股东中也留下了毛崴、磐京投资的身影。

以浙江瑞承股权投资基金管理有限公司(下称“瑞承股权”)为例,王燕持股30%的同时,还担任了执行董事兼总经理。而磐京投资原本也是该公司股东。2018年3月,磐京投资从该公司退股。在毛崴、韩淑琴分别各自持股50%的梅山磐京,王燕则担任监事职务。

此外,王燕还是诸暨麦诚医药科技合伙企业(下称“麦诚医药”)出资人,出资比例14.08%。百诚医药(301096.SZ)招股书显示,2019年一季度,公司股东将持有的190万股,转让给了麦诚医药。2021年12月上市时,麦诚医药持有百诚医药3.51%的股份。

在麦诚医药之前,毛崴出资1.52%并担任执行合伙人的诸暨和柿,已于2018年入股百诚医药。后者上市时,诸暨和柿持股比例为2.22%。截至2023年9月底,麦诚医药、诸暨和柿分别持有百诚医药2.2%、1.6%的股份。

隐藏“员工”身后的影子公司

除了上述存在人员、股权、业务关联的私募,通过隐身控制、借用账户等方式,毛崴身后还隐藏了大量影子公司。

广州九逸资产管理有限公司(下称“九逸资产”)就曾将账户出借给毛崴,用于交易股票,交易的对象正是大连圣亚。

2017年四季度,一个名为“九逸赤电晓君量化3号”的私募账户,以118万股、1.28%的持股比例,成为大连圣亚第九大股东。

九逸赤电晓君量化3号的管理人,正是九逸资产。中基协信息显示,九逸赤电晓君量化3号的备案时间,为2017年10月31日。也就是说,该基金持有的大连圣亚股份,可能全部是在当年四季度买入。此时,该基金成立仅有两个月。

根据证监会2021年12月6日发布的通报,毛崴、姚石违规买卖大连圣亚股票时,使用的7个私募账户中,就包括九逸赤电晓君3号。该基金账户被九逸资产交给毛崴等人控制,用于进行交易股票。由于超比例买卖,且未报告未披露,毛崴遭到监管处罚。

不过,九逸资产与毛崴的关系,并非出借账户这么简单。两者之间存在间接人员关联。

中基协信息显示,九逸资产成立于2015年4月,注册资金2500万元,实缴资金1000万元,现任法定代表人、合规风控负责人分别为耿高、戴丽莉。

九逸资产的股权构成,与毛崴、磐京投资没有关联。前者在中基协的备案股东,为耿高、李会斌、刘永冲、陈宇四人,持股比例分别为63.5%、25.5%、6%、5%。但第三方信息显示,刘永冲、陈宇已在2019年9月退出,现股东为耿高、唐道波、高洁琳三人,持股比例分别为60%、30%、5%。

但是,进入九逸资产前,戴丽莉在欧米茄工作。2018年10月开始担任欧米茄是合规专员、风控经理。一年半后的2020年4月,她又担任了九逸资产合规风控负责人。

欧米茄曾为大连圣亚第八大股东,沈阳浙创曾为欧米茄的二股东,而毛崴曾为沈阳浙创的股东、大连圣亚总经理。

除了欧米茄,戴丽莉与磐京系还有其他交集。资料显示,戴丽莉是北京大城小镇管理咨询有限公司出资40%的股东。而该公司另外60%股权,由钱腾持有。

从事私募合规风控的工作前,戴丽莉的职业轨迹长期停留在杭州。资料显示,1997年至2018年,她一直在杭州一家环境工程企业从事人力资源工作,时间长达21年。

九逸资产大股东耿高,也有杭州任职经历。2015年8月至2017年4月,他先后在担任浙江锦茂街网络科技有限公司、杭州聚量投资管理有限公司的投资经理,2017年5月担任九逸资产基金经理、法定代表人总经理、执行董事、信息填报负责人等职务。

国亚金控资本管理有限公司(下称“国亚金控”)与毛崴之间,也存在某些关联。

2018年3月底,国亚金控-汇信2号(下称“汇信2号”)私募基金,以1.3%的持股比例,成为大连圣亚前十大股东。

汇信2号等产品账户,曾被国亚金控出借给他人控制,在2018年9月~12月,买入多喜爱6.11%的股份。由于增持比例达到5%未及时停止并披露,国亚金控2018年12月5日收到深交所监管函。其中,占比2.95个百分点的股份,由汇信2号买入。

国亚金控回复深交所关注函时称,该公司的两只私募,只是投资多喜爱的通道。产品实际交易团队、投资者及托管方均由某金融机构指定。

国亚金控成立于2016年8月,注册资本5000万元,法定代表人为杨丹丹,唯一股东苏州极链数据科技有限公司,该公司由杨丹丹持股99%。2020年8月,因未按基金合同规定履行约定的职责和义务,导致汇信2号等基金的交易、风控权限,被赵某迟团队实际控制,用于谋划、执行相关违法、违规行为,国亚金控及其总经理高攀龙,被湖南证监局警告、罚款3万元。

深圳汇盛、杭州瑜瑶又是另一种情况。表面上,这两家私募的股权、人员等都与磐京投资没有直接关联。如杭州瑜瑶,由杨泽斌、何国清分别持股82%、18%,杨泽斌担任该公司基金经理。

而据知情人士透露,杨泽斌与毛崴存在亲戚关系,“两家公司的幕后操盘人都是毛崴”。

针对上述公司、相关人员,与毛崴、磐京投资的真实关系,第一财经尝试联系多名相关人员,但电话均无法接通。但上述毛崴公司前员工告诉第一财经,“有很多员工都曾被毛威叫去当公司法定代表人”。

“你在那个公司任职,基本都会当这些(法人代表等)。”上述毛崴公司前员工说,毛崴曾让他做一家公司的法定代表人,并承诺不久就会撤销。近期一些受害的投资者联系他,但他已离职多年,并不清楚公司业务。

目前,该毛崴公司前员工称已选择了报案,并配合警方做了调查。他表示,自己是该案的受害者。

欧米茄原股东蒋伟,因变更公司登记纠纷,2020年已与沈阳浙创发生龃龉,起诉并申请查封、冻结了该公司85万元的财产。同年5月26日,法院为此出具了民事调解书。两个月后,蒋伟再次向法院起诉沈阳浙创。2021年,该案再次开庭后,但目前尚未见判决。

近日,记者就此多次拨打蒋伟电话,但始终未能接通。